- сентябрь 11, 2025

С 2026 года порог для регистрации по НДС в Казахстане снизится с 20 тысяч МРП (78,6 миллионов тенге) до 10 тысяч МРП (43,3 миллионов тенге). Это изменение приведёт к тому, что тысячи новых компаний станут плательщиками НДС.

В данной инструкции мы расскажем, что такое НДС, кто обязан его платить и как правильно вести учёт.

НДС (налог на добавленную стоимость) является основным источником дохода государственного бюджета. Он взимается при покупке практически всех товаров и услуг. Этот налог оплачивается конечными потребителями, но фактически его уплачивают компании, которые включают его в стоимость товаров и услуг.

На 1 сентября зарегистрировано 128,2 тысячи компаний-плательщиков НДС. Основные сферы их деятельности:

На данный момент НДС платят компании, применяющие общеустановленный налоговый режим и режим на основе упрощенной декларации, чьи обороты превышают 20 тысяч МРП. С 2026 года данный порог будет снижен до 10 тысяч МРП.

По оценкам Комитета госдоходов, изменения затронут около 18 тысяч компаний с оборотом от 40 до 80 миллионов тенге, работающих по общеустановленному режиму. Большинство из них представляют сферы торговли, строительства, недвижимости, транспорта и складирования.

Компании, использующие специальный налоговый режим на основе упрощенной декларации и не превышающие порог в 78,6 миллионов тенге, также будут вынуждены перейти на общий режим, если их виды деятельности попадут в "запретительный список".

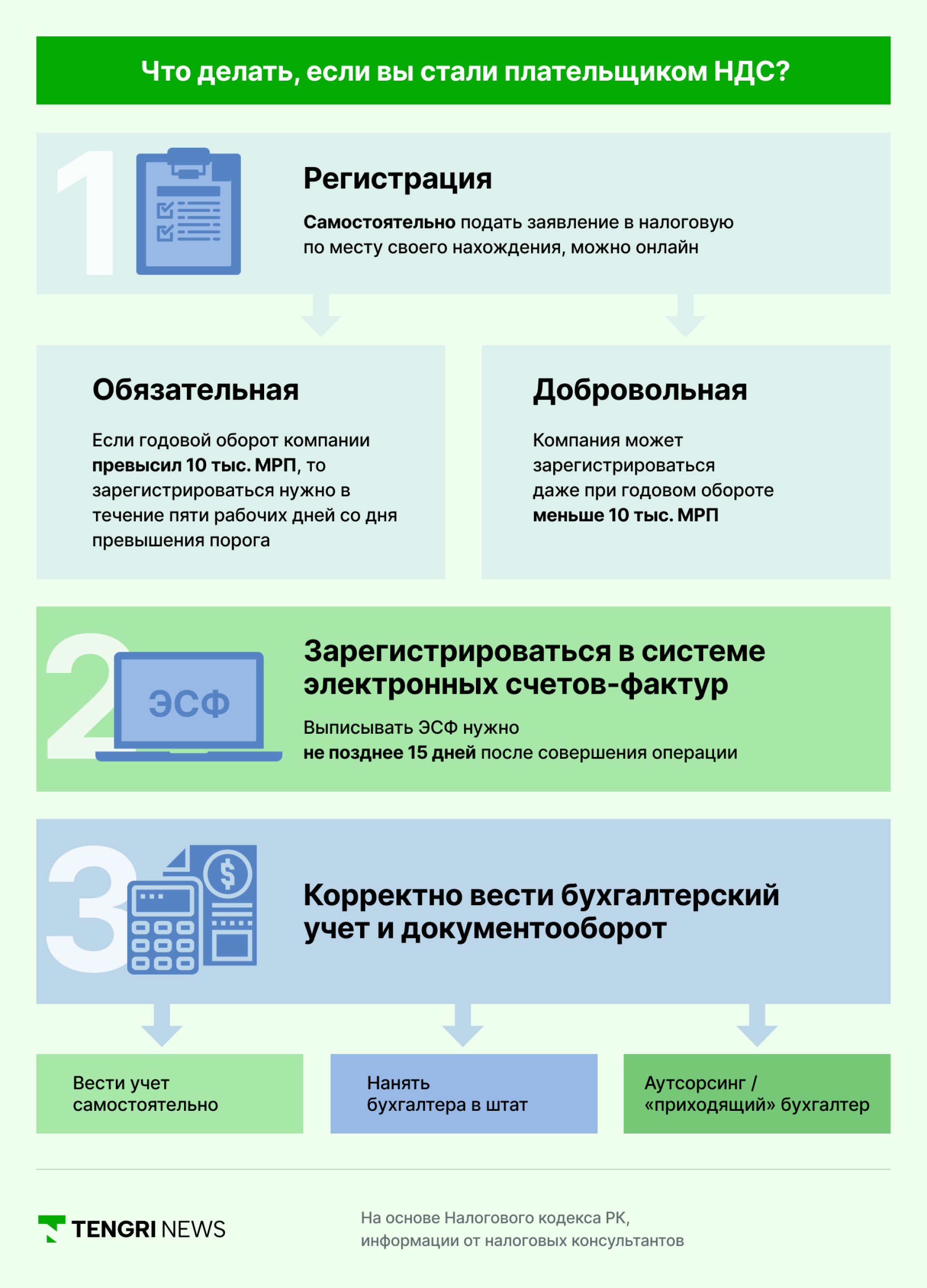

Бизнес должен самостоятельно подать заявление на регистрацию по НДС в налоговую инспекцию. Существует два типа регистрации: добровольная и обязательная. Если годовой оборот компании превышает 10 тысяч МРП, необходимо подать заявление в течение пяти рабочих дней.

Добровольная регистрация возможна даже при обороте ниже порога. Регистрация осуществляется онлайн, и компания будет признана плательщиком НДС на следующий день после подачи заявления.

После регистрации необходимо зарегистрироваться в информационной системе электронных счётов-фактур (ИС ЭСФ). Плательщики НДС обязаны выписывать ЭСФ в течение 15 дней после операции. За несвоевременную выписку предусмотрена административная ответственность.

Важно правильно вести бухгалтерский учёт и собирать первичные документы от поставщиков. Неправильное ведение учёта может привести к потере налогового вычета.

Мы подготовили краткую инструкцию, которую можно скачать с сайта.

НДС может иметь разные ставки в зависимости от категории товаров и услуг. Обычно, если компания покупает товар за 100 000 тенге, НДС составит 10 714 тенге (при ставке 12%). При продаже товара за 120 000 тенге НДС составит 12 857 тенге, но после зачитывания уже уплаченного НДС, предприниматель должен будет уплатить только 2 143 тенге.

Предприниматели часто допускают следующие ошибки:

За несвоевременную регистрацию или неуплату НДС предусмотрены следующие штрафы:

Следует учитывать, что для отсрочки или рассрочки налоговых платежей необходимо наличие веских оснований и залога имущества.

| Банк | Покупка | Продажа |

|---|---|---|

| 490.00 | 496.00 | |

| 488.50 | 495.50 | |

| 489.50 | 495.50 | |

| 489.50 | 495.50 | |

| 492.50 | 498.50 | |

| 489.50 | 495.50 | |

| 489.00 | 495.00 | |

| 488.50 | 495.50 | |

| 489.00 | 495.00 | |

| 489.00 | 496.00 | |

| 490.50 | 496.50 |

| Банк | Покупка | Продажа |

|---|---|---|

| 489.10 | 496.10 | |

| 577.00 | 584.00 | |

| 572.13 | 581.63 | |

| 575.50 | 582.50 | |

| 576.00 | 584.00 | |

| 577.00 | 586.00 | |

| 576.20 | 582.20 | |

| 576.17 | 582.17 | |

| 574.20 | 581.20 | |

| 581.70 | 589.70 | |

| 577.00 | 584.00 |

| Банк | Покупка | Продажа |

|---|---|---|

| 574.00 | 584.00 | |

| 576.00 | 586.00 | |

| 6.20 | 6.70 | |

| 6.20 | 6.70 | |

| 6.35 | 6.55 | |

| 6.25 | 6.55 | |

| 5.79 | 6.59 | |

| 6.08 | 6.48 | |

| -.-- | -.-- | |

| 6.38 | 6.58 | |

| 6.19 | 6.59 |