Организация была исключена из реестра НДС: возможно ли подавать корректирующую декларацию ф.300 за предыдущие отчетные периоды?

Фискальные органы имеют полномочия требовать устранения выявленных нарушений за прошедшие периоды, независимо от того, приостановлена ли деятельность компании или индивидуального предпринимателя, прекращена ли их работа, или же они были исключены из реестра налогоплательщиков по НДС.

В случае, когда выявленное нарушение предполагает подачу корректирующей налоговой отчетности по НДС (форма 300.00), но компания уже исключена из реестра НДС, стоит ли подавать такую отчетность за прошлые периоды? Или потребуется повторная регистрация в качестве плательщика НДС для предоставления корректирующей отчетности?

Давайте обратимся к Налоговому кодексу Республики Казахстан.

Согласно пункту 8 статьи 208 Налогового кодекса Республики Казахстан, после подачи ликвидационной налоговой отчетности налогоплательщик не имеет права предоставлять последующие отчеты. Исключение составляют ситуации, когда необходимо подать корректирующую отчетность или отчетность по требованию налоговых органов.

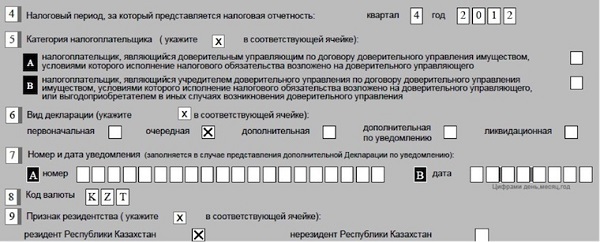

В соответствии с пунктом 1 статьи 211 Налогового кодекса Республики Казахстан, вносить изменения в ранее поданную отчетность следует путем предоставления корректирующей отчетности за тот период, к которому относятся внесенные изменения.

Когда компания исключается из реестра НДС, она подает ликвидационную форму 300.00 (даже если компания не ликвидируется). Таким образом, Налоговый кодекс Республики Казахстан разрешает подачу корректирующей формы 300.00 после исключения из реестра НДС.

Согласно пункту 5 статьи 211 Налогового кодекса Республики Казахстан, нельзя подавать корректировки к отчетности:

- за проверяемый налоговый период во время проведения комплексных и тематических проверок;

- за обжалуемый налоговый период;

- в части требований о возврате НДС;

- в сторону уменьшения - по авансовым платежам по корпоративному подоходному налогу (с определенными оговорками).

Изменения в поданную отчетность допустимо вносить в течение срока исковой давности, который составляет 3 года (статья 48 Налогового кодекса Республики Казахстан).

Таковым образом, представление корректирующей декларации по НДС в пределах срока исковой давности допускается, даже если налогоплательщик в настоящее время не зарегистрирован в качестве плательщика НДС. Однако внесенные изменения не должны затрагивать вопросы о возврате НДС. Корректирующую форму возможно подать как в электронной форме, так и на бумажном носителе.