Что такое система управления рисками и что проверяет СУР

Бухгалтерия

Система управления рисками или СУР существует в Казахстане уже несколько лет, действует при органах налогового контроля и имеет целью совершенствование налогового администрирования.

Разбивка всех налогоплательщиков Казахстана по категориям была внедрена с 01.01.2019 г. Но часто налогоплательщиками задается вопрос, каким образом и с использованием каких принципов классифицируются субъекты для присвоения им низкой, средней или высокой степени риска. Обо всем этом в данном материале.

категорирование при налоговом контроле, то есть субъекту присваивается низкая, средняя или высокая степень риска;

оценка риска при отборе на налоговую проверку, которая подразумевает только либо высокую, либо невысокую степень риска.

В данном случае в понятие «риск» вкладывается значение того, что деятельность предприятия может нанести ущерб государству в результате неисполнения субъектом налогообложения или же исполнения в неполном объеме своих налоговых обязательств.

Система управления рисками при налоговом контроле как раз и разработана с целью того, чтобы:

Определение степеней риска налогоплательщика подразделяются на открытые, которые приведены в ст.137 Налогового кодекса РК и закрытые, которые не подлежат разглашению, по причине того, что являются служебной информацией.

Однако, определение степени риска, зависит от учета всех критериев. Таким образом, применение СУР дает налоговым органам возможность распределить свои рабочие ресурсы максимально оптимально, сосредоточивая свою работу на тех объектам, которые являются наиболее проблемными и выполнять работу с наибольшим эффектом.

Отметим, что присвоение низкой степени риска позволяет субъекту налогообложения избегать пристального внимания со стороны налоговых служб и иметь больше доверия со стороны контрагентов.

Если вы хотите проверить свое предприятие она будет доступна в личном кабинете налогоплательщика, там же будут указаны баллы, которые присваиваются по каждому критерию отдельно.

Например, в соответствии с п.3 ст.118 НК РК, блокировка банковского счета налогоплательщика будет произведена в сроки со дня вручения уведомления о необходимости погасить налоговую задолженность:

субъекту с высокой категорией риска – за 1 рабочий день;

субъекту со средним уровнем риска – в срок 10 рабочих дней.

Тоже самое касается и приостановления операций по кассе. В зависимости от присвоенной степени риска, сроки будут колебаться от 1 до 10 рабочих дней соответственно, в соответствии с п.1, статьи119 Налогового кодекса РК.

По вопросу принудительного взыскания денег с банковских счетов налогоплательщика, в случае того, если есть недоимка, тоже учитывается степень риска. Согласно п.1, ст.122 Налогового кодекса РК, срок составляет:

при высоком уровне – 5 рабочих дней;

при среднем уровне – 20 рабочих дней.

Если налогоплательщику присвоена высокая степень риска, то ему назначаются налоговые проверки. Помимо всего прочего, такие меры увеличивают вероятность того, что субъект попадет в списки проверяемых организаций.

Предприниматели с высокой степенью риска всегда в невыгодном положении, ведь если есть необходимость продления сроков предоставления налоговой отчетности, то п.6 ст.212 Налогового кодекса РК указывает, что субъекты с высокой степенью риска не имеют права на продление срока налоговой отчетности. Остальные же, согласно п.3 ст. 212 НК РК, могут попросить отсрочку на срок 15-30 календарных дней в зависимости от вида отчетности.

Следовательно, предприятие, которому присвоена высокая степень риска по СУР, теряет многочисленных льгот, и даже несет риск назначения более суровых мер к налоговому администрированию.

Чтобы избавиться от присвоенной высокой степени риска, необходимо изменить критерии, по которым данный статус был присвоен, например:

Разбивка всех налогоплательщиков Казахстана по категориям была внедрена с 01.01.2019 г. Но часто налогоплательщиками задается вопрос, каким образом и с использованием каких принципов классифицируются субъекты для присвоения им низкой, средней или высокой степени риска. Обо всем этом в данном материале.

Что такое система управления рисками?

Существует две системы управления рисками в Казахстане, под которые может попасть налогоплательщик, и это:категорирование при налоговом контроле, то есть субъекту присваивается низкая, средняя или высокая степень риска;

оценка риска при отборе на налоговую проверку, которая подразумевает только либо высокую, либо невысокую степень риска.

В данном случае в понятие «риск» вкладывается значение того, что деятельность предприятия может нанести ущерб государству в результате неисполнения субъектом налогообложения или же исполнения в неполном объеме своих налоговых обязательств.

Система управления рисками при налоговом контроле как раз и разработана с целью того, чтобы:

- усовершенствовать систему налогового администрирования;

- повысить показатели по выявлению налоговых нарушений;

- зафиксировать внимание налоговых служб на особо рисковых сферах и минимизировать контроля за налогоплательщиками, которые относятся к категории низкой степени риска.

Определение степеней риска налогоплательщика подразделяются на открытые, которые приведены в ст.137 Налогового кодекса РК и закрытые, которые не подлежат разглашению, по причине того, что являются служебной информацией.

Однако, определение степени риска, зависит от учета всех критериев. Таким образом, применение СУР дает налоговым органам возможность распределить свои рабочие ресурсы максимально оптимально, сосредоточивая свою работу на тех объектам, которые являются наиболее проблемными и выполнять работу с наибольшим эффектом.

Отметим, что присвоение низкой степени риска позволяет субъекту налогообложения избегать пристального внимания со стороны налоговых служб и иметь больше доверия со стороны контрагентов.

Критерии для оценивания налогоплательщика

Критерии оценки, которые относятся к открытым, указаны в п.1 ст.137 Налогового кодекса РК. В соответствии с Приказом Минфина №252 от 20.02.2018 г. насчитывается 13 критериев, которые могут оказать влияние на окончательную степень риска как положительном, так и в отрицательном ключе. Например:- коэффициент нагрузки по налогам;

- сумма среднемесячной зарплаты, которая предусмотрена к выплате одному работнику;

- суммы доходов и расходов, отражаемые в налоговой отчетности;

- наличие среди контрагентов компаний, снятых с учета по налогу на добавленную стоимость, или предприятий ликвидированных, бездействующих, банкротов;

- наличие убытков, которые отражаются в налоговой отчетности в течение нескольких лет;

- частая подача дополнительных форм отчетности;

- нарушения, которые выявила камеральная проверка;

- неоднократное приближение к пороговым значениям, грозящим утратой права на применение спецрежимов.

- участие в налоговом мониторинге;

- применение онлайн-контрольно кассовой машины;

- выписка электронных счетов-фактур;

- использование налогоплательщиком стандартного файла проверки;

- применение контрольного счёта по налогу на добавленную стоимость.

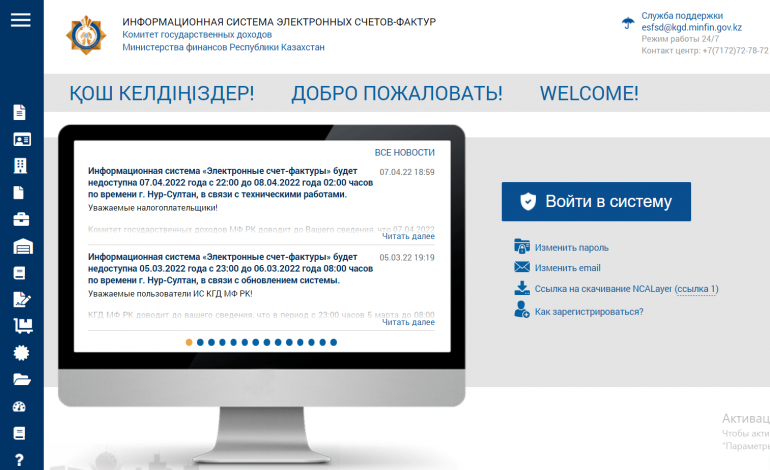

Как узнать присвоенную предприятию степень риска

Для того, чтобы узнать к какой категории Комитет госдоходов МФ РК отнес вашу организацию или контрагента, нужно ввести БИН или ИИН на сайте kgd.gov.kz, и далее перейти во вкладки «Электронные сервисы», «Помощь бизнесу», «Степень риска налогоплательщика по результатам категорирования». Причем данная информация является общедоступной с 01.07.2019 г. и каждый может спокойно проверить можно любую организацию или предприятие.Если вы хотите проверить свое предприятие она будет доступна в личном кабинете налогоплательщика, там же будут указаны баллы, которые присваиваются по каждому критерию отдельно.

На что влияет присвоение категории

Если вашему предприятию присвоена определенная категория риска, то будьте уверены, что УГД МФ РК будет осуществлять администрирование в соответствии с ней.Например, в соответствии с п.3 ст.118 НК РК, блокировка банковского счета налогоплательщика будет произведена в сроки со дня вручения уведомления о необходимости погасить налоговую задолженность:

субъекту с высокой категорией риска – за 1 рабочий день;

субъекту со средним уровнем риска – в срок 10 рабочих дней.

Тоже самое касается и приостановления операций по кассе. В зависимости от присвоенной степени риска, сроки будут колебаться от 1 до 10 рабочих дней соответственно, в соответствии с п.1, статьи119 Налогового кодекса РК.

По вопросу принудительного взыскания денег с банковских счетов налогоплательщика, в случае того, если есть недоимка, тоже учитывается степень риска. Согласно п.1, ст.122 Налогового кодекса РК, срок составляет:

при высоком уровне – 5 рабочих дней;

при среднем уровне – 20 рабочих дней.

Если налогоплательщику присвоена высокая степень риска, то ему назначаются налоговые проверки. Помимо всего прочего, такие меры увеличивают вероятность того, что субъект попадет в списки проверяемых организаций.

Предприниматели с высокой степенью риска всегда в невыгодном положении, ведь если есть необходимость продления сроков предоставления налоговой отчетности, то п.6 ст.212 Налогового кодекса РК указывает, что субъекты с высокой степенью риска не имеют права на продление срока налоговой отчетности. Остальные же, согласно п.3 ст. 212 НК РК, могут попросить отсрочку на срок 15-30 календарных дней в зависимости от вида отчетности.

Следовательно, предприятие, которому присвоена высокая степень риска по СУР, теряет многочисленных льгот, и даже несет риск назначения более суровых мер к налоговому администрированию.

Чтобы избавиться от присвоенной высокой степени риска, необходимо изменить критерии, по которым данный статус был присвоен, например:

- грамотно изменить нагрузку по налогам;

- начать применять онлайн-контрольно кассовую машину;

- в установленный срок исполнять все налоговые уведомления;

- максимально снизить внесение изменений в налоговую отчетность;

- выплачивать зарплату работникам в соответствии со среднеотраслевыми показателями и прочее.